Garanta que tudo o que você construiu esteja protegido e seja transferido da forma certa.

Aprenda a estruturar um planejamento sucessório eficiente e blindado — e evite que seu patrimônio acabe nas mãos erradas ou em longos processos judiciais.

Planejamento sucessório é o processo de organizar, ainda em vida, quem vai herdar cada parte do seu patrimônio, como isso será feito e em que momento. Quando essa decisão é adiada, os herdeiros ficam expostos a inventários demorados, caros e, muitas vezes, marcados por brigas familiares.

Os dados mostram o tamanho do problema:

Em 2021, o Brasil teve quase 1,8 milhão de mortes. Sabe quantos testamentos foram registrados nesse mesmo ano? Apenas 38 mil — menos de 2,5% das sucessões.

Em 2022, o número mal chegou a 33,5 mil, frente a 1,36 milhão de óbitos.

Ou seja, a grande maioria dos brasileiros morre sem deixar orientações claras sobre como dividir seus bens. E isso pode gerar grandes prejuízos para a família.

É importante entender que planejar a sucessão não é algo só para idosos ou pessoas doentes. Qualquer pessoa que tenha bens como imóveis, investimentos ou uma empresa, já tem motivo suficiente para se organizar.

Além de proteger o patrimônio, o planejamento evita conflitos, reduz custos e garante que a sua vontade seja respeitada.

Por que o planejamento sucessório é tão importante?

Planejar a sucessão vai muito além de “decidir quem herda o quê”. É uma ferramenta estratégica para:

- Proteger a sua família,

- Evitar conflitos entre herdeiros,

- Reduzir custos com impostos e honorários,

- E garantir a continuidade de empresas e patrimônios.

É nessas frentes que a falta de planejamento costuma sair cara — financeiramente e emocionalmente.

Custos e prazos: o que acontece sem planejamento

Quando não há um plano sucessório, a herança geralmente entra em inventário judicial — um processo demorado, burocrático e desgastante.

Mesmo sem dados oficiais recentes, advogados especialistas apontam que o processo leva, em média, quase 2 anos. E se houver briga entre os herdeiros, esse prazo pode ultrapassar 5 anos.

No bolso, o impacto também é pesado:

Um inventário judicial pode consumir de 20% a 40% do patrimônio, considerando honorários de advogados (de 6% a 20%), impostos estaduais (4% a 8%) e custas judiciais.

Existe uma alternativa mais inteligente

Se houver consenso entre os herdeiros e um planejamento bem feito, é possível fazer o inventário em cartório, com muito menos burocracia.

De acordo com o Colégio Notarial do Brasil, esse processo pode ser concluído em 30 a 60 dias e o custo é uma fração do valor de um inventário judicial.

Aspecto emocional: o impacto que poucos consideram

O inventário costuma acontecer em um dos momentos mais delicados da vida: o luto. E é justamente nessa fase, cheia de emoções e vulnerabilidades, que os conflitos familiares tendem a explodir.

Com um planejamento sucessório bem estruturado — como testamentos claros, holdings familiares organizadas e seguros de vida com beneficiários definidos — é possível reduzir incertezas, evitar desgastes e preservar a harmonia entre os familiares.

Mais do que proteger bens, um bom planejamento protege relacionamentos.

Quem realmente precisa de um planejamento sucessório?

Muita gente ainda acredita que planejamento sucessório é só para quem tem grandes fortunas. Mas a verdade é simples: qualquer pessoa que possua bens — como imóveis, investimentos ou empresa — já deveria estar pensando nisso.

Planejar a sucessão não é só uma questão de organização. É uma forma de garantir que aquilo que você construiu ao longo da vida será transferido de forma segura, rápida e sem dor de cabeça para quem você ama.

Por exemplo: se você tem um imóvel e um filho menor de idade, já pode evitar complicações no futuro definindo previamente como esse bem será administrado ou transferido em caso de falecimento.

E mesmo que pareça óbvio que o imóvel “vai para o filho”, sem planejamento o processo pode travar. O imóvel pode ficar bloqueado judicialmente por anos, gerando altos custos, desgastes familiares e até prejuízos financeiros.

Com um bom planejamento, é possível garantir a continuidade patrimonial, proteger menores de idade e manter o patrimônio longe de brigas e burocracias.

Se você é empresário, o risco de disputas societárias após sua ausência é ainda maior. Por isso, é fundamental estruturar um plano claro e juridicamente eficiente, mesmo que sua empresa ainda esteja em fase de crescimento.

Até quem investe em renda fixa ou variável se beneficia de um bom planejamento: com os instrumentos corretos, é possível evitar impostos altos e reduzir custos na transferência dos ativos aos herdeiros.

Em resumo, planejar é proteger: você protege seus bens, sua família e o seu legado. E evita que, no momento de dor, sua ausência se torne também um problema.

Principais instrumentos para um bom planejamento sucessório

No Brasil, existem várias ferramentas jurídicas que podem ser utilizadas de forma estratégica para organizar a sucessão patrimonial. A escolha do instrumento ideal depende do perfil de quem possui os bens, da estrutura familiar e do tipo de patrimônio envolvido.

Testamento: garantindo que sua vontade seja respeitada

O testamento é um documento que permite ao titular dos bens definir, ainda em vida, como seu patrimônio será distribuído após o falecimento. Ele respeita os limites legais — ou seja, a parte obrigatória dos herdeiros necessários, como filhos e cônjuges — e organiza com clareza o destino do restante dos bens.

Tipos de testamento mais comuns:

- Testamento público: feito em cartório com a presença de um tabelião — mais formal, seguro e difícil de ser contestado.

- Testamento particular: feito por escrito e assinado pelo testador na presença de testemunhas — tem menor custo, mas menos segurança jurídica.

- Testamento cerrado: escrito pelo próprio testador e lacrado em cartório — combina sigilo com formalidade.

Embora o testamento não possa desconsiderar a parte dos herdeiros legais, ele permite organizar a distribuição dos demais bens, evitar conflitos e deixar instruções personalizadas, como legados e doações específicas.

É ideal para quem deseja deixar tudo claro, com segurança jurídica e menos margem para disputas familiares.

Doação em vida: antecipando a sucessão com estratégia

A doação em vida é outra forma eficiente de transferir bens aos herdeiros de forma antecipada, ainda com o titular em vida. Além de reduzir burocracias no inventário, ela pode evitar disputas e permitir um acompanhamento mais próximo da transição patrimonial.

Destaque para a doação com reserva de usufruto:

Permite doar um bem (como um imóvel), mas mantendo o direito de uso e recebimento de rendimentos por toda a vida. Ou seja, o titular doa, mas continua usufruindo do patrimônio.

Além disso, é possível estruturar essas doações de forma planejada, otimizando a tributação e reduzindo o impacto do ITCMD (Imposto de Transmissão Causa Mortis e Doação).

Essa ferramenta é excelente para quem deseja organizar a sucessão aos poucos, mantendo o controle sobre os bens e garantindo uma transição mais tranquila e segura para os herdeiros.

Previdência privada e seguro de vida: aliados na sucessão patrimonial

Produtos financeiros como planos de previdência privada (PGBL e VGBL) e seguros de vida são ferramentas importantes no planejamento sucessório. Eles permitem a transferência direta de recursos aos beneficiários, sem necessidade de inventário — o que pode representar agilidade e economia.

Esses instrumentos ainda contam com vantagens fiscais relevantes:

- Não seguem a mesma tributação de outros investimentos.

- No caso da previdência, os aportes podem ser dedutíveis do IR (no PGBL) e a tributação pode ocorrer apenas sobre os rendimentos (no VGBL), dependendo do regime escolhido.

- No caso do seguro de vida, o capital não entra no inventário e é repassado diretamente aos beneficiários.

Essas soluções são úteis para garantir liquidez imediata à família, facilitando o pagamento de impostos, dívidas e evitando a venda forçada de bens.

Embora sejam acessíveis, é importante que previdência e seguro de vida sejam bem dimensionados e escolhidos com orientação especializada, considerando o objetivo sucessório e o perfil patrimonial.

Holding familiar: estrutura ideal para patrimônios relevantes

A holding familiar é uma empresa criada para concentrar a gestão e a posse dos bens de uma família, facilitando o controle patrimonial, a governança e a sucessão entre herdeiros.

Além de facilitar a sucessão, a holding oferece benefícios tributários, como:

- Redução do ITCMD;

- Organização societária;

- Distribuição de lucros com menor impacto tributário.

Também contribui para:

- Blindagem patrimonial;

- Maior controle na administração dos bens;

- Evitar disputas familiares e desorganização patrimonial.

Por ser uma estrutura mais complexa, a holding é recomendada para famílias com patrimônio significativo e que desejam profissionalizar a gestão, preservar ativos e estruturar uma sucessão segura e eficiente. Para patrimônios menores, sua adoção deve ser avaliada com cautela, por conta dos custos e da complexidade jurídica envolvida.

Quais são os custos e tributos envolvidos no planejamento sucessório?

Ao planejar a sucessão patrimonial, é possível reduzir significativamente os custos e tributos que normalmente incidem no processo. Veja os principais:

- ITCMD (Imposto sobre Transmissão Causa Mortis e Doação):

É um imposto estadual com alíquota que varia entre 2% e 8% sobre o valor dos bens transmitidos. Em muitos casos, o planejamento permite pagar menos, principalmente por meio de doações em vida estruturadas. - Taxas cartorárias:

Envolvem custos com escrituras, registros e testamentos. Essas taxas podem ser reduzidas com instrumentos como a previdência privada ou o seguro de vida, que não exigem inventário. - Custas judiciais:

São os gastos com processos e honorários advocatícios, especialmente quando há litígio ou inventário judicial. O planejamento evita esses custos por meio de estruturas como a holding familiar e o inventário extrajudicial. - Impostos sobre ganho de capital:

Incidem sobre a valorização de bens e podem ser otimizados com um bom planejamento tributário, especialmente quando há doações em vida com avaliação adequada. - Despesas com estruturas jurídicas:

Refere-se aos custos de criação e manutenção de holdings ou outros instrumentos jurídicos. Embora existam gastos iniciais, essas estruturas trazem benefícios fiscais e sucessórios que compensam no longo prazo.

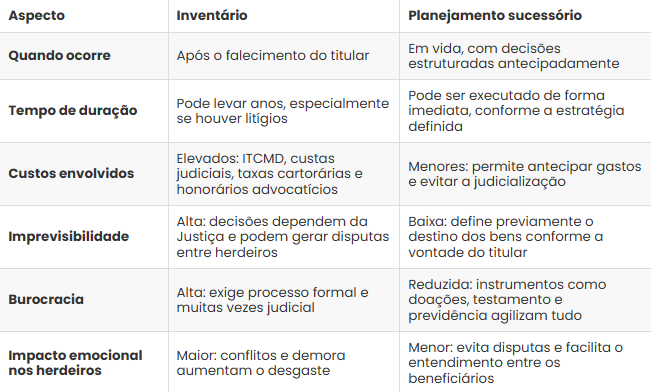

Diferença entre inventário e planejamento sucessório

Em resumo: quando não há planejamento, o inventário se torna uma obrigação legal — muitas vezes cara, lenta e desgastante. Já o planejamento sucessório permite que você assuma o controle do processo, reduza custos e impostos, e ainda proteja seu patrimônio e a harmonia da família.

Planejamento Sucessório para Empresas Familiares

A sucessão em empresas familiares exige atenção redobrada. Mais do que transferir bens, trata-se de preservar o legado da família e garantir a continuidade dos negócios.

Um dos principais desafios está em separar o patrimônio pessoal do empresarial. Isso evita conflitos, protege os sócios e mantém a saúde financeira da empresa. Para isso, estruturas jurídicas bem planejadas, como holdings familiares, protocolos de governança e contratos societários claros são ferramentas essenciais.

Além disso, preparar a próxima geração para assumir o comando é vital. Isso envolve mais do que formação técnica — é preciso construir valores, senso de responsabilidade e unidade familiar em torno do negócio.

Um bom planejamento sucessório reduz riscos, organiza a transição e contribui para que o patrimônio e a empresa prosperem com segurança, mesmo após a ausência dos fundadores.

Como Começar seu Planejamento Sucessório?

Siga esse passo a passo para estruturar um processo seguro, inteligente e personalizado:

- Levantamento patrimonial

Identifique todos os bens, investimentos e dívidas. Um raio-x completo da situação patrimonial é o ponto de partida. - Definição dos herdeiros e beneficiários

Quem serão os sucessores? O que cada um irá receber? Quais funções ou responsabilidades assumirão? - Consulta jurídica especializada

Um profissional com experiência em sucessão e direito patrimonial indicará os melhores caminhos jurídicos e tributários conforme o seu perfil. - Estruturação dos instrumentos legais

Criação de holdings, testamentos, acordos familiares, seguros de vida, doações em vida, entre outros — sempre considerando o que for mais vantajoso.

Como Contar com Apoio Profissional?

O planejamento sucessório não é apenas técnico. Ele envolve decisões delicadas, emocionais e muitas vezes complexas. Por isso, contar com um profissional especializado e experiente é essencial para garantir:

- Segurança jurídica e fiscal

- Proteção do patrimônio

- Evitar conflitos entre herdeiros

- Transição suave entre gerações

- Redução de custos e impostos

Na nossa consultoria, contamos com especialistas em sucessão patrimonial que oferecem um plano completo, sob medida para cada família ou empresa.

Traga tranquilidade para o seu futuro e o da sua família. Comece hoje.